A社に正社員で勤務している江口さんが、休みの日にコンビニ(B社)でアルバイトをすることにしました。

その時、江口さんの社会保険や残業代の取り扱いはどのようになるのでしょう?

【例】

| 会社 | 本/副 | 給与 |

|---|---|---|

| A社 | 本業 | 30万円 |

| B社(コンビニ) | 副業 | 20万円 |

※社会保険料の計算がしやすいように、少し高いですがコンビニの給与を20万円としています。

※この記事では、江口さんはメインの勤務先とアルバイト先どちらとも雇用契約を結んでいる前提です。Youtuberなど個人事業主としての副業はこの記事には該当しませんので、ご注意ください。

健康保険・厚生年金

A. 要件を満たしていたら副業先でも加入する。

アルバイト先でも加入条件を満たしていれば、副業先でも健康保険・厚生年金に加入します。

加入条件は少し複雑です。(参考)※2019年10月現在

【加入条件 ①】

- 週の所定労働時間が20時間以上あること

- 雇用期間が1年以上見込まれること

- 賃金の月額が8.8万円以上であること

- 学生でないこと

- 常時501人以上の企業(特定適用事業所)に勤めていること

上記に当てはまらない中小企業はこちら。

【加入条件 ②】

- 労働時間:1週の所定労働時間が一般社員の3/4以上

- 労働日数:1月の所定労働日数が一般社員の3/4以上

ややこしいですね。。

副業のコンビニでも上記の条件を満たしていた場合は、健康保険・厚生年金に加入し、保険料を納めないといけません。

つまり、2重で加入することになります。

2重で加入した時でも保険証は一枚のみ

2つの健康保険組合に加入したとしても、保険証は1枚のみ発行されます。

労働者(例の場合は江口さん)自身で、「二以上勤務届」という書類を年金事務所に提出し、どちらの勤務先がメインなのかを報告します。

保険証はその時にメインとして選んだ健康保険組合から発行されます。

(もともとの勤務先がメインとして選んだ場合は、保有している保険証をそのまま使える)

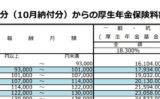

健康保険・厚生年金保険料の取り扱い

A. 按分してそれぞれで納める

2つの事業所で健康保険・厚生年金に加入した場合、保険料の計算がとてもめんどくさいのです。

| 標準報酬 | 標準報酬月額(合算) | 保険料 | |

|---|---|---|---|

| A社 | 30万円 | 50万円 | 保険料×30万/50万 |

| B社 | 20万円 | 保険料×20万/50万 |

江口さんは、A社・B社それぞれの給与を合算すると、50万円の給与をもらっています。

50万円から算出した保険料が江口さんが負担する総額の保険料です。

この保険料を給与額に応じてA社とB社とで按分します。

按分された金額がそれぞれの会社に請求され、給与から控除される。という流れです。

勤務先の保険料ってどうやって決まるの?

という方は下記の記事をご覧ください。

保険料の改定は会社それぞれで行う

保険料の算定はA社、B社それぞれ単独で行います。

A社で随時改定がされたら、改めて保険料の按分計算をし直します。

その結果、B社の保険料も変わってくることがあります。

つまり、副業先で社会保険に加入したら、どうしても本業の勤務先にバレてしまうことになりますね。

雇用保険

A. 給与が一番多い勤務先で雇用保険に加入する

雇用保険は、健康保険とは違って、1箇所のみで加入します。

加入するのは、主たる賃金が支給される事業所。

つまりメインの勤務先でのみ雇用保険料を払うことになります。

保険料の計算も、主たる勤務先の給与のみで計算します。

江口さんの場合は、本業の会社で雇用保険に加入しているので、副業のコンビニでは加入しないことになります。

労災保険

A. 全ての事業所で加入

労災は、勤務条件関係なく雇用契約を締結しているすべての方が加入します。

なお、保険料は全額会社持ちです。

副業時の休業補償問題

2019年9月現在、副業時の労災に関して問題になっているのは、所得補償の範囲についてです。

仕事中にケガをして働けなくなった場合、休業期間中は労災保険から休業給付を受けられます。

給付額は、平均賃金の80%です。

問題は副業中にケガをした場合です。

江口さんは、副業のコンビニ勤務中に転んで両足を骨折。

1ヶ月入院することに。

本業の勤務先も、コンビニも休むことになったため、その間の給与は0円になってしまいました。

この時、労災は勤務先の給与の分まで保障してくれるか?

【答え】

してくれない。

給付される額はコンビニから受け取る給与額の80%です。

本業の勤務先の給与は考慮されません。

労災保険「だって、本業の仕事中にケガしたわけではないでしょ?」

というのが現状のルールです。

これはかわいそうだよね。

ということで、現在本業の給与も合算して計算してあげよっか?という議論がされています。

(2019年8月8日78回労災保険部会時点)

時間外の計算

A. 本業と副業の労働時間を通算して、残業代を計算

現行の労働基準法では、本業と副業の労働時間を通算して、残業代を計算します。

原則として後に雇用契約を締結した会社が割増賃金の支払います。

例えば、江口さんがある日、本業で8時間勤務し、夜に副業で3時間勤務しました。

この場合、コンビニの勤務は全て時間外勤務となります。

| 本業↓ | 副業↓ |

| 8時間 | 3時間 |

| 所定労働 | 所定外労働 |

1日に8時間を超えて働いた分は、時間外勤務に該当するため、コンビニは割増賃金(25%増)を払わなければなりません。

これじゃあ、コンビニ側は納得いかないですよね。

この件も議論されており、今後変わる可能性があります。(参考)

所得税

A. 副業先の源泉所得税は少し高くなる(乙欄計算)/必ず確定申告を

税金の控除を受けるための「扶養控除申告書」は1社にしか提出できません。

なので、副業先から「扶養控除申告書」の提出を求められても、提出してはいけません。

| 扶養控除申告書 | 税区分 | 年末調整 | |

|---|---|---|---|

| A社(本業) | 提出する | 甲欄 | される |

| B社(コンビニ) | 提出しない | 乙欄 | されない |

税区分が違うことで何が違うかというと、乙欄の場合、給与から引かれる所得税が少し高くなります。

ただ、確定申告をすれば、正しく計算されて、多く払いすぎていた分は還付されます。

給与を2か所以上もらっている人は、この確定申告は必須ですので、確定申告を忘れずに。

以上が、副業で働いた場合の社会保険&労働時間の取り扱いです。

まとめるとこんな感じですかね。

まとめ

| 健保・厚年 | 雇用保険 | 労災 | 残業 | |

|---|---|---|---|---|

| A社(本業) | 〇 | 〇 | 〇 | 合算 |

| B社(コンビニ) | △ | × | 〇 |

△:勤務条件次第

途中でもご説明しましたが、労災や残業代については現在制度の在り方について再検討されています。

どこかのタイミングでルールが変わる可能性がございますので、ご留意ください。