これから始まる年末調整業務。

2018年から難しくなった配偶者控除のルールについて、社員の方々にどうやって説明しよう?

当社では、配偶者控除について詳しい説明資料を作成し、社員の方々へ配布しました。

そんな社員向けに作成した配偶者控除に関する資料の内容を一部ご紹介します。

扶養控除の説明に悩んでいる企業の年末調整担当者の方がいらっしゃいましたら、今回の記事をコピペしたり、リンクを送るなどして、社員への説明にご活用していただけたらと思います。

前提知識(「所得」について)

「収入金額」と「所得金額」の違い

まず、「収入」と「所得」の違いについてご理解ください。

収入金額:支給額 (=源泉徴収票の「支払金額」)

所得金額:必要経費を控除した金額。給与所得の場合は、所定の計算式から求めた金額

(=源泉徴収票の「給与所得控除後の金額」)

扶養控除は全て所得金額で判断します。

配布した『扶養控除申告書』・『配偶者控除等申告書』には、所得金額を記載して下さい。

所得額は全ての収入から判断

扶養控除は、給与以外の収入も全て含めて判断します。

雑所得(年金・FXなど)、退職所得、事業所得、配当所得(確定申告が必要な配当金)、不動産所得、譲渡所得(総合課税の株譲渡益など)、一時所得を含めた総所得で判断します。

詳細はこちらの記事にまとめています。

配偶者控除申告書の合計所得金額欄はどこまで含める?【FXは? 株の特定口座は?】

所得金額の算出方法は各所得によって異なります。

計算式は、配布した『配偶者控除等申告書』の裏面に掲載されています。

それぞれの計算式から算出した所得合計額がその人の所得金額となります。

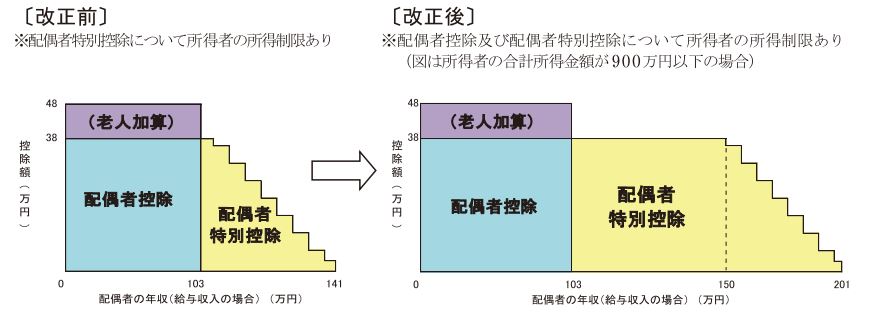

2018年 配偶者控除の変更点

2018年より配偶者控除の条件が変わりました。

配偶者の所得額に加え、本人の所得額に応じて、控除額が段階的に定められています。(参考)

- 本人の所得額が1,000万円(給与収入のみの場合1,220万円)以上の所得者は、配偶者控除を受けられない。

- 配偶者の所得額が123万円(給与収入のみの場合201万6,000円)未満であれば、所得控除を段階的に受けられる。

どちらも給与以外の収入がある場合は、それらの所得も含めて判断します。

『給与所得者の配偶者控除等申告書』の記入方法(平成30年分)

I. 本人と配偶者の所得額を算出。

『配偶者控除等申告書』中段の「合計所得金額の見積額の計算表」にて本人と配偶者の所得額を算出して下さい。

所得額の算出方法は、『配偶者控除等申告書』裏面を参照して下さい。

- 今年(1月から12月)の所得額を見積もりで算出してください。

- マイナスの所得は0円と記入。

- 合計所得金額の算出時には、繰越控除や特別控除は適用されません。

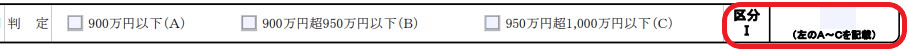

II. 算出した所得額を該当箇所に転記(本人・配偶者)

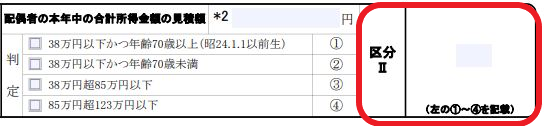

上記で計算した所得額(本人・配偶者)を※1・※2に転記してください。

金額を記入したら、その金額がどの区分になるのかを確認し、右側の空欄に記載して下さい。

【本人の所得】

【配偶者の所得】

配偶者の所得が該当する番号(①から④)を区分Ⅱに記入。

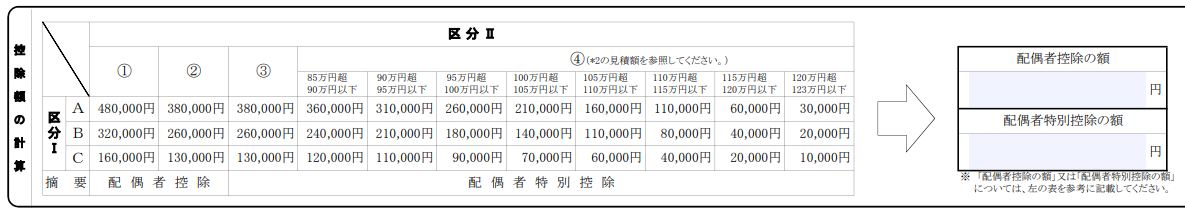

III. 「控除額の計算」より自身に適用される控除額を確認

本人と配偶者の所得を計算したら、いくらの控除額が受けられるのかを確認します。

本人の所得が1,000万円未満で、かつ、配偶者の所得が以下の金額であれば控除が適用されます。

| 配偶者の所得額 | 控除適用区分 |

|---|---|

| 38万円未満 | 配偶者控除 |

| 38万円超123万円以下 | 配偶者特別控除 |

『配偶者控除等申告書』下部の「控除額の計算」より、自身に適用される控除額を確認してください。

例えば、本人がA区分(所得900万円以下)で、配偶者が③(所得38万円超85万円以下)に該当した場合は、控除額380,000円になります。

配偶者が「③」に該当するということは、配偶者特別控除が適用されるので、「配偶者特別控除の額」に380,000円を記入します。

『給与所得者の扶養控除等(異動)申告書』の記入方法(平成30年分/平成31年分)

○配偶者の記入方法について

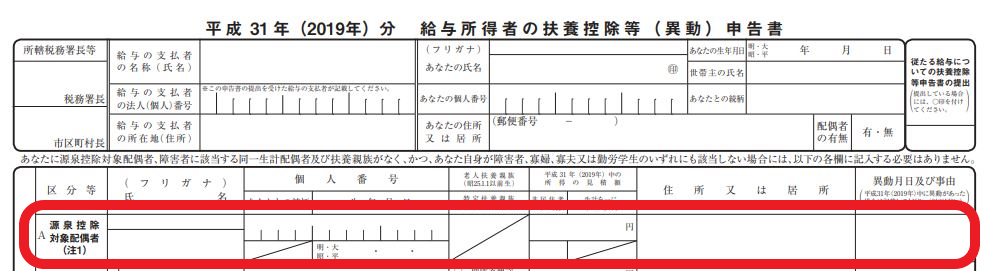

「源泉控除対象配偶者」に記載できるのは、以下の条件を満たした場合に記載できます。

- 本人(区分Ⅰ):A(所得900万円以下)※給与収入1,120万円以下

- 配偶者(区分Ⅱ):①・②・③(所得85万円以下)※給与収入150万円以下

- 青色事業専従者としての給与の支払いを受けていない

- 白色事業専従者ではない

先ほどの『配偶者控除申告書』で確認した「区分Ⅰ」・「区分Ⅱ」で確認をします。

上記の赤枠に該当する場合は、「源泉控除対象配偶者」に配偶者の情報を記載してください。

上記の赤枠に該当しない配偶者は記入しないでください。

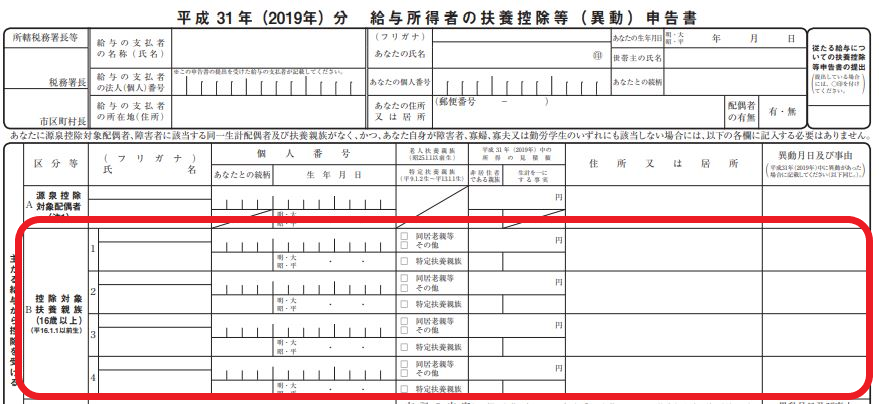

○扶養親族(配偶者以外)の記入方法について

配偶者以外の扶養親族は所得金額が38万円(給与収入のみの場合103万円)未満の場合に控除を受けることができます。

16歳以上の扶養親族(平成15年1.1以前の生まれ)記載箇所

16歳以上の扶養親族(平成15年1.2以降の生まれ) 記載箇所

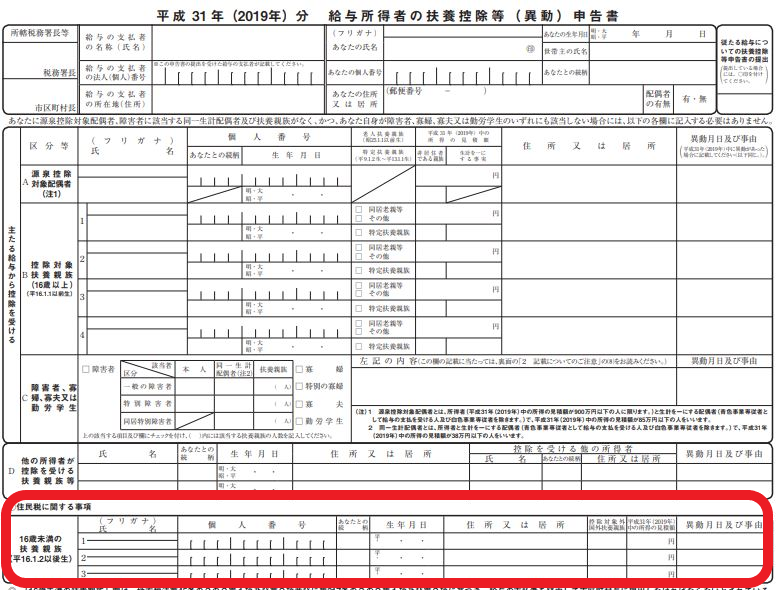

国外に居住する親族を申告する場合

国外に居住する親族を申告する場合は、「親族関係書類」及び「送金関係書類」の提出が義務付けられています。(参考)

親族関係書類:戸籍の附票の写し/パスポートの写し など

送金関係書類:送金した事実がわかる通帳の写し など

海外に居住する親族を申告する場合には、「非居住である親族」に○をし、今年の送金額を記入してください。

今年の所得額が確定後は、申告額と差異が無いか必ず確認を!

所得額は、提出日時点の見積額で申告して頂く必要があります。

今年の所得額が確定した際(12月給与を受給後など)は、申告した所得額と実際の所得額に差異が無いか必ず確認下さい。

少しでも差異があると控除額が異なってくる場合があります。

もし異なっていた場合、必ず担当者までご連絡ください。

1月の再年末調整に間に合えば、1月給与にて税金を調整します。

間に合わなければ、ご自身で確定申告をして頂く必要がございます。

【参考記事】

●年末調整で所得税が徴収になった方がお得の理由【時間的価値】

●前職給与がある場合の、法定調書合計表作成時の注意点