2018年の年末調整から配偶者控除はとてもめんどくさくなりました。

申告書に、本人と配偶者それぞれの合計所得を記載することが必要になったのです。

この所得欄にはいったいどこまでの所得を記載する必要があるのか?

FXの利益は? 特定口座で取引した株の利益は?

年末調整を担当している私は、社員の方からたくさんの問い合わせを受けました。

含めるかどうかで配偶者控除の適用額が変わってくるため、回答する私も誤った回答はできません。

そこで今回は、配偶者控除申告書に記載する所得の範囲についてまとめてみました。

申告書自体の作成方法についてはこちらの記事をご覧ください。

社員への説明資料向け「扶養控除・配偶者控除申告書の記入方法について【2018年年末調整】」

ポイントは、「合計所得金額に含めるかどうか」

結論を先に述べると、「合計所得金額に含まれる所得はすべて記載する。」 ということになります。

配偶者控除は「合計所得金額」により判断されます。

そのため、合計所得金額に含まれる所得はすべて所得として申告しないといけません。

合計所得金額に含まれる ⇒扶養控除申告書の所得欄に記載する必要あり。

合計所得金額に含まれない⇒扶養控除申告書の所得欄に記載する必要なし。

では、この「合計所得金額」とはどういったものなのでしょうか。

合計所得金額とは

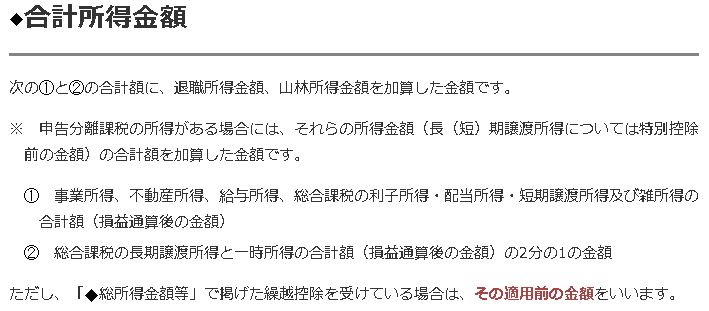

国税庁のサイトではこのように説明しています。

(参考)

専門用語のオンパレードでほとんど頭に入ってきませんね。。

おおざっぱにいうと、「ほぼ全ての所得は含まれる」とお考えください。

では、どんな所得なら含まれないのか? ケース別に見ていきたいと思います。

アルバイトの給与 【給与所得】

含める (所得欄に記載する)

アルバイトの収入は合計所得金額に含みます。

つまり配偶者控除の所得欄に記載する必要があります。

申告書に記載する「所得金額」は、源泉徴収票の「給与所得控除後の金額」が該当します。

FXの利益 【雑所得】

含める (所得欄に記載する)

FXの差益は申告分離課税のため、給与所得などと合算(総合課税)して所得税は計算しません。

ただ、合計所得金額には含まれるため、FXの利益も申告する必要があります。

株の売却益 【譲渡所得】 ~特定口座の源泉徴収ありなしの違い~

口座の種類により異なる

一番ややこしいのが株売買による所得です。

こちらは開設した口座の種類によって異なります。

結論から先に述べると、確定申告をしないタイプなら申告書に記載しなくてよい。

ということになります。

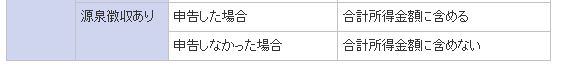

楽天証券がきれいにまとめていたので、そちらの表でご説明します。

証券会社で開設する口座は、複数のタイプがあります。

まず、一般口座か特定口座。

現在は特定口座が9割と言われています。

特定口座にも2種類あります。

源泉徴収をするタイプとしないタイプです。

株で利益が出たときに所得税が引かれているか?、引かれずに後でまとめて申告するか?の違いです。

これは好みによって分かれますが、「源泉徴収あり」が8割と言われています。(参考)

これらの種類の中で、合計所得金額に含まれない口座は、源泉徴収ありの口座です。

つまり、源泉徴収ありの口座で行った株売買の利益は、申告書の所得欄に記載する必要はありません。

ただ、先ほどの楽天証券の表にある通り、源泉徴収ありでも確定申告をしたら合計所得金額に含まれます。

これはどういうことでしょうか?

源泉徴収ありの口座でも確定申告をする場合

例えばこういったケースです。

証券会社を2社利用しており、どちらも源泉徴収ありの口座で開設していた。

A会社では、マイナス100万円の利益で税金負担は0円。

B会社では、プラス100万円の利益が出て、所得税は20万円負担した。

源泉徴収ありの口座のため、原則は確定申告不要です。

しかし、今回のような場合は確定申告をすると2つの口座で損益通算が可能です。損益通算をすることで、余分に負担していた税金が還付されます。(上記の例の場合は、20万円が還付される)

このように源泉徴収ありの口座でも確定申告をするケースがあります。

確定申告をすると、その人の合計所得金額に含まれてしまいます。

つまり、源泉徴収ありの口座でも確定申告をする場合は、申告書の所得欄にあらかじめ記載しておく必要があります。

とてもややこしいですね。。

株の配当金 【配当所得】

確定申告をするなら含める (所得欄に記載する)

配当金も株の売却益と同じ考え方です。

確定申告をする必要がない配当金は合計所得に含まれません。つまり申告書への記載は不要です。

逆に確定申告が必要な配当金は合計所得に含まれます。

仮想通貨売却益 【雑所得】

含める (所得欄に記載する)

仮想通貨の売却益は原則、雑所得に該当します。

確定申告も必ず必要になるため、仮想通貨の利益も申告書に記載する必要があります。

退職金 【退職所得】

含める (所得欄に記載する)

退職金も分離課税ですが、合計所得金額には含まれます。

ただ、退職金は税制上とても優遇されています。受け取った金額がそのまま反映されるわけではありません。

退職所得 = ( 退職金額 ― 退職所得控除額 ) × 1/2

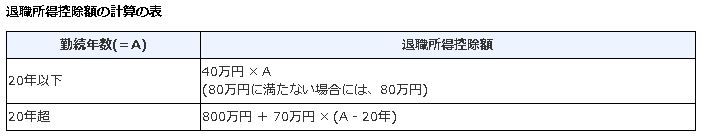

退職所得控除額は以下の計算で求めます。

所得控除が手厚いだけでなく、最終的に ×1/2 をします。

退職所得が税制上とても優遇されていることがお分かりいただけましたでしょうか?

例えば、10年勤務した会社を辞めて退職金として300万円もらった場合で考えてみましょう。

<10年勤務した会社から退職金として300万円受給した場合>

退職金所得控除額 : 400万円 (40万×勤続 10年)

退職所得 : 0円 ( (退職金 300万円 - 所得控除 400万円 ) × 1/2 )

つまり税金は発生しませんし、合計所得金額にも0円として計上することになります。

(マイナス計上はできません)

失業手当(失業保険)

含めない

そもそも所得ではないため、合計所得金額には含めません。

ちなみに健康保険上の扶養の基準(130万円未満)には含めるので注意です。

遺族年金

含めない

そもそも所得ではないため、合計所得金額には含めません。

一方で、通常の年金は雑所得として合計所得金額に含みます。

競馬の払戻金・保険の一時金や満期返戻金【一時所得】

含める (所得欄に記載する)

合計所得金額に含めます。

一時所得 = { 収入金額 - 収入を得るために支出した金額 - 50万円 } × 1/2

合計所得金額を計算する際は、退職所得と同じように、1/2の額を計上します。

銀行口座などの利息 【利子所得】

原則、含めない

源泉分離課税であれば含めません。

国内にある銀行口座の利息は全て源泉分離課税です。

そのため、合計所得金額には含める必要はありません。(確定申告も不要です。)

まとめ、合計所得金額に含めない所得

今まで見てきたように、ほとんどの所得は配偶者控除申告書の所得欄に記載する必要があります。

含めない所得の方が圧倒的に少ないです。

〇 特定口座(源泉徴収あり)で売買した譲渡所得

〇 確定申告をしないことを選択した配当

〇 失業手当

〇 遺族年金

〇 源泉分離課税の利子所得

他にもあるようですが、実務をする上ではこれぐらいを覚えておけば年末調整の問い合わせにも対応ができそうです。

冷静に考えると、この合計所得金額を11月末ぐらいまでに見込みで算出しないといけません。

これって無理じゃないですか?(笑)

そんな愚痴を書いたのがこちらの記事です。